生产代码将比生产液压动力系统赚钱,汽车零部件供应商(以下简称供应商)或许不必转型成为科技公司,却需要在创新上更下功夫。

在罗兰贝格发布的题为《汽车行业的颠覆性变革》的2018年全球汽车零部件供应商研究报告(以下简称报告)显示,虽然目前全球供应商仍保持收入、盈利和利润率增长,且估值仍高于整车企业,但在2030年汽车行业颠覆变革的“终局”前,其仍面临着到底如何继续赚钱的巨大挑战。

创新就是利润率

目前供应商的日子还比较好,甚至比整车厂还要好一点。

报告预计,今年全球汽车零部件供应商收入有望增长3%,并继续保持平均7%左右的EBIT(息税前利润率),与去年持平。

且估值与整车厂的差距正处于峰值,供应商的交易值几乎是整车厂的两倍(供应商13.3x,整车厂8.0x,去年11月)。但与供应商的估值不同,对整车厂的估值似乎已经考虑到了颠覆性趋势所带来的风险。

事实上,供应商的利润贡献占比也显示出变革的风险趋势。

报告显示,以产品创新为主的供应商营收增长强劲,利润稳定且高于平均水平,EBIT稳定且高于平均水平,约为7%,而以加工为主的供应商EBIT低于平均水平,约为6%-7%。从具体产品来看,受先进的驾驶辅助系统和主动安全技术推动,底盘供应商利润大幅提高,EBIT约为8%。动力系统供应商地位逐渐下降,利润低于平均水平。

“终局”并不遥远。

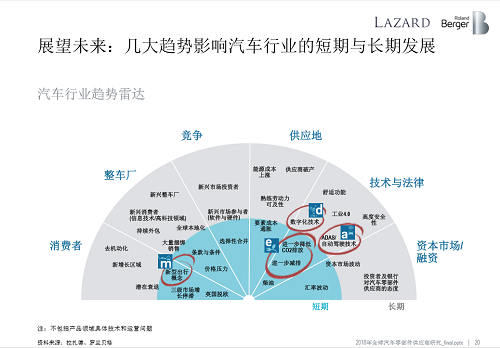

报告认为,出行服务、自动驾驶、数字化与电气化四大趋势组合将持续改变汽车行业,新的出行商业模式将颠覆汽车所有权、个人出行与物流模式。

2025年,用于新型出行服务领域(如网约车、汽车分时租赁等)的新车销售占比在美国与欧洲将为10%-15%,而在中国则高达35%。电动汽车的市场份额在美国将占到8%-20%,在欧洲为20%-32%,在中国为29%-47%。

这些变化将“在所有汽车零部件领域引发颠覆性变革。”

处处有压力

“从盈利能力与增长势头的角度衡量商业模式,以产品创新为主明显超过以加工为主的。”报告提到,”平均而言,创新产品的差异化潜力更大,主机厂的支付意愿也更强烈。”

而想创新为主的商业模式转型则困难与压力重重。

长期而言,全球产量增长可能会下降,用销售增长抵消/弥补成本上涨的方式将不再有效。

而技术变革需要供应商对新旧技术同时进行投资。

一方面,排放与新兴市场仍需要传统技术,而且这也将分担企业对新技术的投资风险;

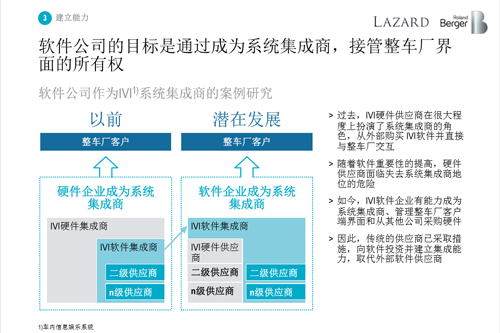

另一方面,下一代汽车的概念,对供应商提出许多新的要求,例如电动力系统零部件增长率较高,取代传统内燃机零部;ADAS与AD零部件市场将强劲增长,为以软件为主的供应商带来更多收入;在减排与自动驾驶技术的推动下,产生出材料与零部件的新增长市场。

要在新增长点中分得一杯羹,传统供应商必须与高科技巨头和硅谷初创企业抢夺人才,并构筑新的企业文化。

但与此同时,上层的成本压力与估值压力却不断来袭。

在整体市场增速放缓的大趋势下,整车厂标准化或系统分化来降低成本的方式,使供应商的压力提高。同时整车厂也在在未来可能增长的领域进行内部开发与生产。此外,包括硅谷、以色列的初创企业在内的新竞争者正瞄准汽车行业新的增长点而不断崛起。

在资本市场,在四化趋势所带来的变革中,股权投资者不承认传统整车厂的“终端价值”,而部分供应商甚至可能从中获益,但通用型供应商的这一趋势可能会在中期发生逆转。

零部件供应商如何在“终局”中幸存,甚至继续占据主导地位?

报告提出了五点供应商建立新型商业模式的建议:

供应商需要重新考虑战略和产品组合,把握增长机会或巩固其现有投资组合的市场;明确长期的技术路线图、产品和服务的价值链的战略定位;实行新的、更低的运营成本基准,同时为即将到来的转型确保足够资金;建立新的能力、调整其组织结构和管理,以及企业文化和思维方式,参与新技术领域的竞争;建立新的合作伙伴关系,并利用这一生态系统寻找新的创新途径。