2016年中国汽车市场汽车产销量双双突破2800万辆,受益于国家稳中求进政策和购置税减半征收政策的驱动和年底市场的好转,最终国内汽车经销商的年度盈利水平普遍好于上一年,但是对标美国市场,大部分中国汽车经销商的盈利能力还有很大的提升空间,尤其在某些领域差距非常明显,比如新车毛利率、二手车销量和毛利率、金融渗透率和售后产值方面。

当然,在国内汽车经销商集团中,也有个别集团的部分指标好于全美经销商的平均水平,比如中升集团的费用率和售后毛利率均好于全美经销商的均值,同时税前利润率也好于全美经销商的均值。下面看看具体的数据分类对比。

营业指标

从单店综合收入规模来看,中国经销商单店营业综合收入规模接近人民币3亿元,而全美汽车经销商均值接近人民币4亿元,相差近1亿元,营收差距比较大的板块是二手车业务的收入和售后业务的收入。

从单店新车(含二手车和F&I)的收入差距看,中美经销商差距均值接近1个亿,主要是二手车销售的差距,全美经销商二手车零售量的均值是703台,而国内大部分经销商的销量不足150台,这也是目前国内汽车经销商最大的短板。

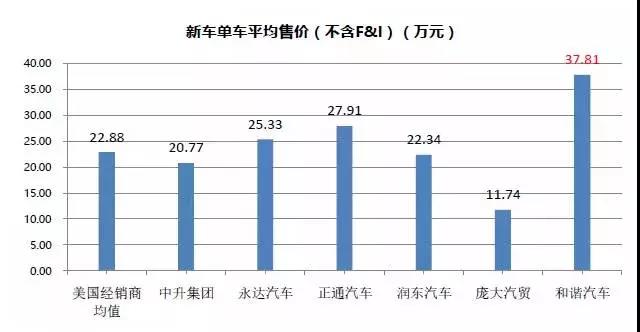

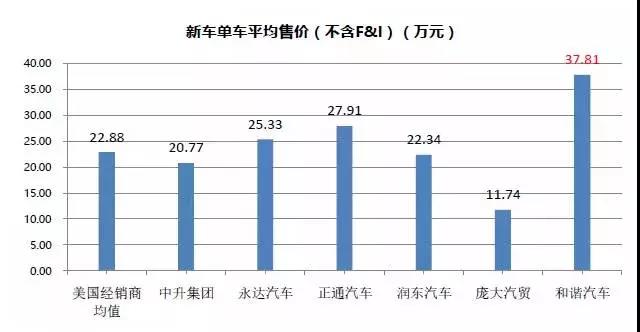

从新车的平均售价对比,国内汽车经销商对比全美经销商均值普遍具备优势,这跟国内汽车售价偏高以及部分经销商集团的豪华车销量占比比较高有关。

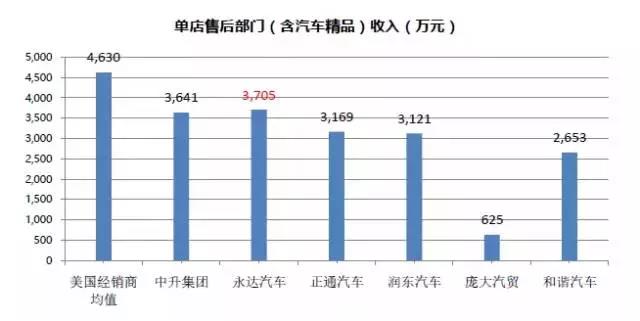

在售后业务(含汽车精品)业务方面,国内汽车经销商的业绩水平对比全美经销商的均值差距普遍超过1千万元,这个是非常大的一个数据,也是导致国内汽车经销商盈利能力不足的重要因素。是国内经销商另一个业务短板。且很多经销商在此基础上还面临下滑的压力。

经营指标

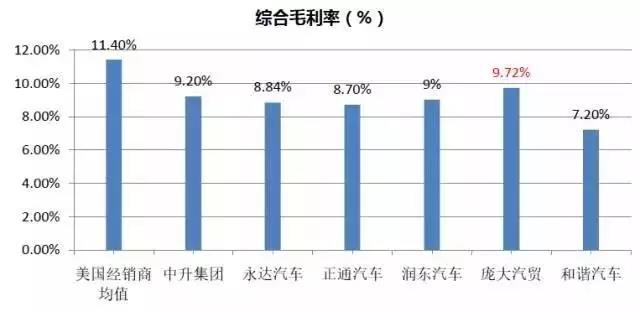

中国汽车经销商6大集团的综合毛利率平均值是8.8%,跟全美经销商均值11.4%差2.6%,这个差距影响的总毛利额比较大,导致差距的主要原因在于中美汽车经销商之间的新车毛利率差距和二手车毛利率和毛利贡献占比差距,而中美汽车经销商的售后综合毛利率水平是接近的。

中国汽车经销商6大集团的新车毛利率(含F&I)平均水平是3.5%,跟全美经销商均值6%差2.5%,这个差距不小,这是影响中国汽车经销商盈利能力不足的重要因素之一,毛利率偏低,则毛利额也偏低,但其中庞大汽贸的新车综合毛利率5.04%是表现最好的经销商集团。

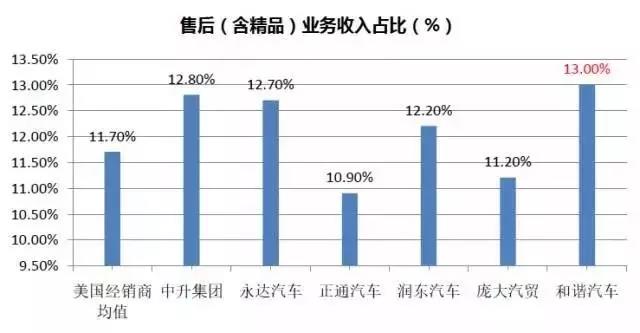

国内有2大集团售后毛利率均超过全美汽车经销商均值,但有4家低于全美汽车经销商均值,国内经销商集团售后毛利率主要受益于新车汽车精品的贡献,汽车精品主要由新车部门贡献。这个指标更客观来说我们必须去除汽车新车精品去评价售后毛利率(因为上市经销商集团财报数据未将汽车精品单列,所以这里没有除去精品的具体的数据)。

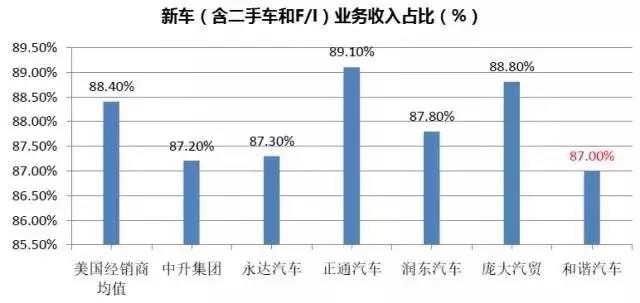

新车(含二手车和F&I)收入占比中国6大汽车经销商集团均值87.87%,这个指标低于全美汽车经销商88.4%,原因是全美汽车经销商包含了二手车的销售收入,而国内汽车经销商只含代理费收入,所以加入二手车的销售收入后会比此数据大,会接近全美汽车经销商的均值。这个数据太高是不健康的,可能代表售后业务比较差,业务结构不合理。

售后业务收入占比的实际数据,由于新车收入的占比比实际低,所以实际这个数据会比上面的数据偏低一些。美国汽车经销商均值是11.7%,主要是由于加入了二手车的销售收入,国内6大经销商集团均值是12.13%,原因是未包含二手车的销售收入,加上二手车销售收入后这个比例会降低。如果这个比例过低,对于经销商业务构成而言是不健康的。

财务指标

全美汽车经销商的平均毛利率是11.4%,中国汽车经销商6大集团的综合毛利率平均值是8.8%,跟全美经销商均值差2.6%,这个差距由于综合收入的差距进而影响的总毛利额比较大。导致差距的主要原因在于中美汽车经销商之间的新车毛利率差距和二手车毛利率和毛利贡献占比差距,而中美汽车经销商的售后综合毛利率水平是接近的。

全美汽车经销商的综合费用率达到了10.9%,而国内6大经销商集团的均值是8.3%,比全美汽车经销商均值低2.6%,这主要得益于国内汽车经销商在人工费用支出、广告费用支出和场地租金费用支出等方面比美国市场环境低(此处不单列数据)。在国内汽车经销商集团中,中升集团近年强化精细化管理标准和建立对标与盈利体系,提升了综合运营管理能力并有效管控了费用,在费用率方面表现最佳,只有6.99%。费用率对汽车经销商的盈利能力构成了重要的影响。

总费用占总毛利的比例体现企业的营业利润空间,全美汽车经销商的总费用占总毛利的比例达到了96.01%,而国内6大汽车经销商集团的均值96.5%,与全美汽车经销商的均值差不多。但是国内6大汽车经销商集团之间的表现差距较大,表现最佳是中升集团,占比只有76.39%;占比最高是和谐汽车,达到了146.09%(和谐汽车2016年导致费用占比毛利大的原因:1、集团独立售后服务处于投入期产生较大前期费用;2、集团投资并购公司产生的减值损失;3、期内高于平均折扣清库。备注:来源于2016年和谐汽车财报披露信息)。

全美汽车经销商的税前利润率均值是2.5%,国内6大汽车经销商集团的税前利润率均值是2.0%,对比全美经销商均值有0.5%的差距,这个差距使中美汽车经销商单店的税前利润额差距达到了429万元(美国汽车经销商单店平均税前利润额是976万元,中国6大汽车经销商集团的单店税前利润额是547万元),在中国6大汽车经销商集团中,中升集团的综合表现最佳,税前利润率达到了4%,而庞大汽贸是0.56%。