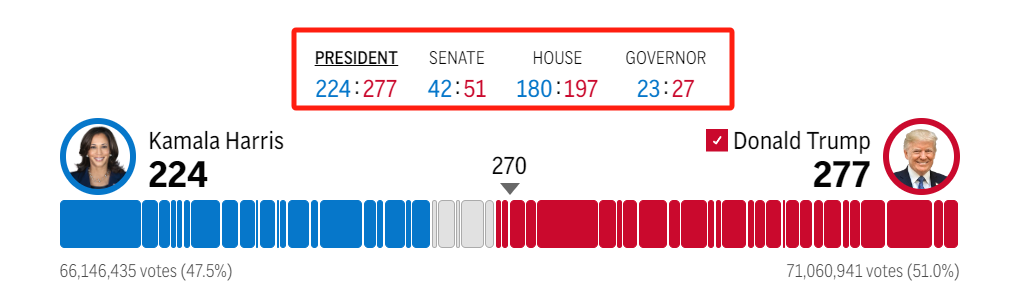

当地时间11月6日凌晨,美国前总统、共和党总统候选人特朗普在佛罗里达州棕榈滩会议中心发表讲话,宣布赢得2024年美国总统大选,将当选美国第47任总统。根据美国媒体的测算,特朗普目前获得277张选举人票,已经超过当选总统所需的270张。美国福克斯新闻网、美国全国广播公司、美联社、纽约时报、国会山报和美国选举预测机构“决策台总部”均已宣布特朗普获胜的消息。

福克斯新闻宣布特朗普获胜;图片来源:福克斯新闻官网

值得注意的是,此次美国共和党不仅赢得了总统竞选,还同时赢得了美国参众两院的选举控制权,国会和总统同属一个政党,意味着后续政策推行将不会受掣肘。

图片来源:美联社

特朗普在大选中,继续强烈主张保护美国国内制造业,特别是汽车产业。他当选后,很大程度会延续其上一任期的政策,对全球汽车行业的影响,尤其是对中美之间汽车产业的竞争、关税贸易政策、电动汽车的发展和全球汽车供应链的重塑等将是多方面的。

图片来源:唐纳德·特朗普官网

一:对美国国内汽车产业影响

1. 汽车制造业重回美国

特朗普在竞选时曾表示,在拜登政府的领导下,美国汽车行业正在遭受重创,汽车制造业外流,他承诺将迅速恢复美国本土汽车制造业。

而特朗普的方法则是对外国进口商品加征关税,“对我而言,字典里最美丽的词是‘关税’”。特朗普在竞选时曾表示,如果成功当选美国下一任总统,将会对进口商品征收“史上最高”的关税,对所有中国进口的商品征收60%的关税,对其他国家的进口商品征收20%的关税,对那些不再使用美元的国家征收其他关税。

具体到汽车行业,特朗普表示将对中国产汽车加征200%、甚至1000%的关税,同时对从墨西哥进口的车辆征收超过200%的关税。特朗普说道:“具体的税率其实只是一个数字,具体多少我不在乎,只是我定的税率一定会让从中国或墨西哥进口的汽车在美国连一辆都卖不出去。我不想让这些进口车辆损坏美国车企的利益。”

特朗普认为,对进口汽车征收高额关税,这是迫使汽车厂商将工厂搬回美国的唯一途径。“我将让这些汽车工厂建在美国,我们的工人将为这些工厂工作。”

特朗普的政策可能会推动企业重新考虑生产基地的布局,部分汽车制造商可能会将生产线迁回美国,以避免关税风险,这有利于促进美国的经济增长和就业。但同时,这也可能抬高企业的生产成本,特别是对于那些依赖中国或其他低成本国家的零部件和原材料的汽车制造商来说。

2. 削减电动汽车补贴政策,阻碍美国电气化转型

当前,拜登政府的《通胀削减法案》通过为电动汽车和电池等绿色技术提供价值3690亿美元的补贴和税收激励,推动国内电动汽车制造业的发展,计划到2030年使美国电动车的销量占乘用车总销量的50%。

然而,特朗普曾不止一次抨击拜登政府的电动汽车补贴政策,称这只会让外国公司受益,而非美国汽车制造商。特朗普在竞选中多次表示,将采取措施推翻或完全废除这一政策。特朗普毫不掩饰他对电动汽车的蔑视,宣称电动汽车起不到任何作用,相反,向电动汽车的过渡是“就业杀手”,将损害美国汽车工人的利益。

盖世汽车研究院分析指出,特朗普上台后可能会通过多种方式阻碍电动车发展,例如放宽油耗法规、削减电动汽车税收抵免、产业补贴、放缓充电基础设施建设等。从企业层面来看,这会进一步加剧美国传统车企在电动车领域的竞争力劣势,同时将影响诸多外国企业在美国的电气化投资成果,中国动力电池企业在当地布局将同步放慢;从行业层面来看,这无疑会阻止许多潜在消费者购买电动汽车,导致美国电动汽车整体销量预期下滑,美国汽车市场电动化放缓。

不过,也有观点认为,尽管特朗普一直反对电动汽车,但他最知名的支持者、特斯拉CEO埃隆·马斯克的存在,可能会稍微缓和特朗普当选总统后阻碍电动汽车普及的任何举动。

3. 排放目标和汽车燃油经济性标准回撤

今年3月,美国环保署(EPA)正式发布了2027至2032年美国新车排放标准,要求到2032年包括轿车、SUV和皮卡在内的美国轻型乘用车将二氧化碳等温室气体以及空气污染物的平均排放量减少近一半,从2023年的每英里320克降至每英里85克以下。

根据EPA的预测,为了达标,到2032年,汽车制造商可能需要将旗下纯电动汽车的销量提升至56%,而插电式混合动力汽车和传统燃油车的占比分别为13%和29%。

然而,特朗普对这一标准也是嗤之以鼻,因为他是一位典型的气候怀疑论者,认为气候变化就是一场“绿色骗局”,相反,他倡导“化石燃料生产的最大化”。早在他上一任期内,他就撤销了许多奥巴马担任总统时期出台的环境法规,包括为新车燃油经济性和尾气排放标准“松绑”,并且禁止加州制定更严格的新车排放标准。

因此不难推测,特朗普在最新任期内也将推翻或撤销拜登政府的新车排放标准等一系列环保政策,同时也将再次取消加州独立制定车辆排放和燃效法规的权力。

在此背景下,美国传统车企的油耗合规压力以及减排压力将减小,使得内燃机业务将进一步得到提振,车企或将进一步调整电动汽车生产计划,生产更多的内燃机汽车,这将影响美国11州到2035年禁售燃油车的计划。不过有研究公司预测,如果排放标准保持宽松,美国汽车行业的销量将增长6%。

4. 劳工与劳资关系恶化

业内人士认为,在与汽车行业有关的诸多问题中,劳工和劳资关系会成为值得担忧的问题,而美国汽车工人联合会(UAW)是其中的关键。

图片来源:UAW

美国汽车工人联合会主席Fain公开支持哈里斯,与特朗普的关系却是充满了火药味。特朗普和Fain曾在社交媒体和公开场合上互相指责。例如,特朗普曾在社交媒体上批评Fain的领导方式,认为他没有为工人争取到足够的利益,而Fain则反击特朗普,指责他在工人权益和经济政策上的立场不利于工人。

特朗普当选后,在劳资关系上可能会一如既往更偏向企业,其推动将企业所得税从21%进一步降低到15%的政策和放松管制的做法更有利于企业降低运营成本,而不是保障工人的权益,这可能会削弱UAW在组织工会和争取工人权益方面日益强大的影响力,进而缓解汽车企业在成本和竞争方面感受到更大的压力。但长此以往,若工会难以强制企业满足工资和福利要求,与车企之间的劳资矛盾也可能进一步激化。

二、对中国汽车产业影响

特朗普一直以来都坚持他的对华立场,他在汽车行业的贸易政策,包括对中国汽车及其零部件征收高额关税,是他上任后对全球汽车产业的直接冲击之一。

1. 打压中国汽车,尤其是电动汽车

当前,拜登政府对中国制造的电动汽车加征100%的关税,对太阳能电池和半导体加征50%的关税,对车用电池、关键矿产、钢铁、铝、口罩和港口起重机等加征25%的关税。大部分已于9月27日生效,针对半导体和天然石墨的加征关税将分别于2025年和2026年开始实施。

特朗普上台后,大概率会延续这一政策,甚至曾扬言要对从中国直接进口的汽车加征200%甚至1000%的关税。此外,特朗普提出要对来自墨西哥的进口汽车征收超过200%的关税,实际上矛头对准的也是中国进口汽车。在特朗普看来,中国汽车制造商在墨西哥建立生产基地并向美国出口汽车,对美国本土的汽车工业构成了巨大威胁。

特朗普的关税大棒一方面使中国汽车制造商面临更高的关税壁垒,进一步阻止中国车企在美国的扩张,遏制中国汽车出口,同时抬高了中国零部件企业对美国出口的关税成本;另一方面,盖世汽车研究院认为,此举实际上彻底堵住了中国车企进入美国市场的其他路径,因为未来无论中国车企在中国、墨西哥还是其他国家生产,在出口美国时都会被施加高额关税。

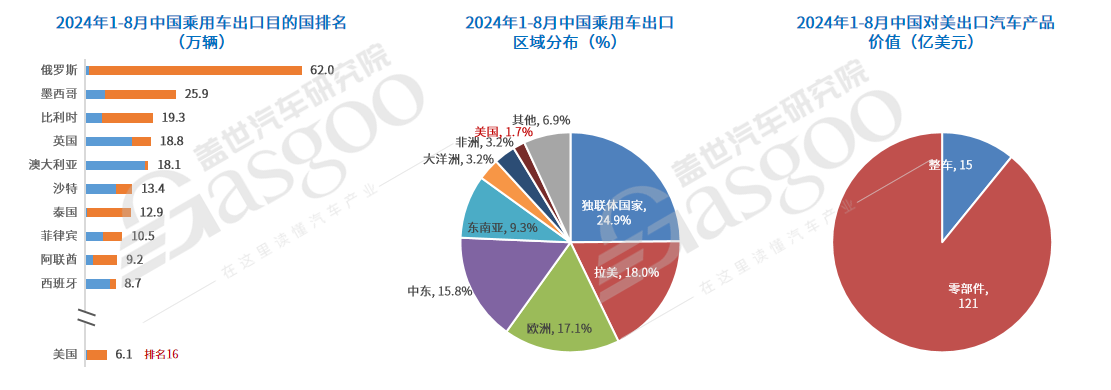

不过,盖世汽车研究院指出,当前中国对美国出口整车较少,2024年1-8月对美国的乘用车出口仅6.1万辆,占比仅1.7%,因此受特朗普关税政策的直接影响较小;相比之下,零部件产品受影响面更大,因为当前中国对美国出口汽车产品以零部件为主,2024年1-8月出口价值量为121亿美元。

2. 打压中国网联汽车软硬件,引发他国效仿智能网联安全审查

出于国家安全考虑,美国商务部提出禁止在美国道路上的网联汽车和自动驾驶汽车中使用中国软件和硬件。对中国软件的禁令将在2027款车型中生效,对中国硬件的禁令将在2029年1月或2030款车型中生效。此前,美国政府已经批准了上述规定的最终提案。

而在智能网联汽车方面,特朗普与拜登政府实际上处于同一战线,特朗普上台后,预计将继续推动美国对中国智能网联汽车安全立法的落地。

此前,在美国的带头下,加拿大也考虑禁止在汽车中使用中国软件。盖世汽车研究院指出,未来不止加拿大,欧盟以及其它西方国家可能也会效仿美国,出台更加严格的智能网联汽车准入法规,这不仅将提高中国智能网联汽车及其软硬件在海外市场的准入壁垒和合规成本,加大中国企业进入欧美市场的难度,对智能汽车数据隐私安全和合规安全的产品研发和定义的影响将十分巨大,迫使中国智能汽车企业必须在技术、合规和市场策略上进行全面的调整和优化。

3. 加大芯片等高精尖技术封锁和对中国出口管制

早在2018年特朗普的第一任期内,他就开始对中国科技企业实施芯片制裁,在第二任期,预计这一趋势仍将继续,甚至对芯片、先进材料和制造设备等高精尖技术产业的出口管制还可能进一步加重。不仅仅是美国,美国还可能要求拥有芯片高精尖技术以及先进设备的日本和荷兰也进一步收紧出口中国的管制。

盖世汽车研究院认为,特朗普上台后,为了打压中国新能源汽车的发展速度,对美国芯片产业出口限制可能加大。不过,任何事物都有两面性,美国对芯片、先进制造设备和材料的管制有望倒逼国内相关产业迎来新一轮加速发展,刺激国内企业对于核心技术和核心生产制造设备的自主可控和自研突破。

4. 直接或间接影响中国车企海外扩张

特朗普政府的贸易壁垒和技术限制政策不仅阻止中国车企进入美国,它所引发的其他欧美国家的政策效仿将使中国汽车品牌在全球的扩展受到阻碍。不过,由于欧美市场受限,中国车企可能将注意力转向其他新兴市场,如东南亚、拉丁美洲和非洲等地区。这些地区虽然市场规模相对较小,但增长潜力巨大,并且政策环境相对宽松。

另外,特朗普上任后将结束美国对乌克兰的援助,推动通过谈判终结俄乌战争。盖世汽车研究院认为,俄乌战争结束后,西方国家对俄罗斯的制裁可能也将随之取消,俄罗斯汽车市场原有欧美系、日韩系车企可能回归,未来中国车企在俄罗斯的增长空间或将受到较大影响。

同样,特朗普上任后将结束对巴以冲突的武器和资金支持,战争结束,欧洲地区能源成本有望下降,叠加欧洲对中国电动汽车的反补贴关税,将不利于中国电动汽车在欧洲市场的推广和接受度。不过,盖世汽车研究院指出,若中东地区局势缓和,将有利于中国汽车对当地出口。

三、对墨西哥汽车产业影响

几十年来,根据《北美自由贸易协定》以及《美墨加贸易协定》,几乎所有在美墨边境销售的商品都无需支付任何关税。因此,墨西哥大约五分之四的出口都流向了美国,仅去年墨西哥对美国的出口额就达到4750亿美元。其中,汽车和汽车零部件是墨西哥向美国出口的主要商品之一。

然而,特朗普威胁对墨西哥产汽车征收超过200%的关税,这一政策虽然矛头对准的是中国,但对墨西哥本土汽车产业也将造成误伤。

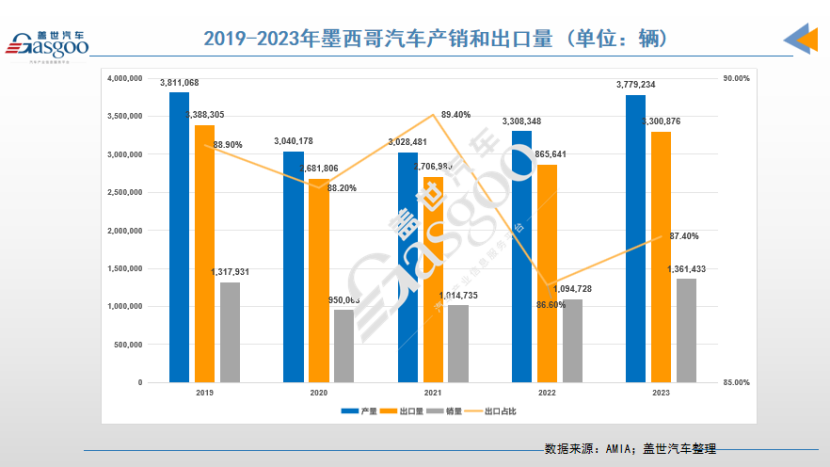

首先是对墨西哥整车出口的影响。墨西哥是全球第四大轻型汽车出口国,该国的低制造成本使其成为各大汽车制造商的重要生产基地。许多面向美国市场的车型都在墨西哥生产,旨在享受墨西哥低成本的劳动力和自由贸易协定的关税优惠。数据显示,在墨西哥本土生产的汽车中,大约有88%用于出口,其中76%销往美国。如果特朗普征收高额关税,这些车型的售价将急剧上升,美国消费者会转向其他替代选择,导致墨西哥整车出口需求大幅下滑。

第二将影响墨西哥汽车产量。墨西哥是世界第七大乘用车生产国,由于美国是墨西哥汽车出口的最大市场,关税的增加会直接影响墨西哥的汽车生产量。生产订单减少将导致墨西哥本地工厂的产能大幅下降,甚至出现停产和裁员现象。

第三是影响外国企业在墨西哥的投资信心。墨西哥汽车产业的大部分投资来自国际汽车巨头,这些企业通常将墨西哥视为低成本、高效率的生产基地,尤其是出口美国的桥头堡。高额关税的威胁将导致外资投资信心下滑,许多企业可能重新评估在墨西哥的生产和投资计划,考虑将生产基地转移到其他更具成本效益的地区,这将削弱墨西哥作为全球汽车制造和出口中心的地位,导致长期资本流出和技术投资减少;另外,关税威胁也会影响墨西哥吸引新投资的能力,车企会对在墨西哥的扩张持观望态度。减少的外资会限制墨西哥汽车产业的长期发展潜力。

四、对欧洲汽车产业影响

10月15日,特朗普在芝加哥经济俱乐部的演讲中表示,如果他再次当选,也将对欧洲进口汽车征收高额关税,特朗普特别点名批评了欧洲汽车制造商,承诺将对这些进口车辆征收重税,以迫使生产回流美国。当时特朗普举例称,梅赛德斯-奔驰在美国的生产活动仅仅是组装工作,这样的生产模式对美国工人不公平。

目前,欧盟对进口汽车征收10%的关税,而美国对欧盟制造的车辆征收2.5%的关税,但对轻型卡车和皮卡征收25%的高额关税。因此,有研究认为,可能受美国关税调整影响的欧洲出口将为高端SUV和轿车。

其中,德国车企受到的影响将最大。摩根士丹利的研究显示,德国品牌如宝马、奥迪、奔驰和保时捷等非本地的美国销量最高,其中,保时捷的美国销售全部在欧洲生产,占其集团销售量的25%;相比之下,宝马和奔驰为8%,大众为3%(间接通过保时捷受影响),Stellantis为1%,雷诺为0%。

摩根士丹利指出,关税上升对销量的影响可能导致欧洲主要车企的EBIT(息税前利润)下滑2%-10%,并可能进一步加剧车企的利润调整。不过,欧洲厂商可以通过增加在美设厂规避关税。如果特朗普成功将企业所得税从当前的21%降至15%-20%,在美设厂的欧洲车企所获得的正面影响可能会抵消关税的负面影响。

五、对全球汽车供应链的影响

从全球汽车供应链来看,特朗普的高关税政策若实施,将对汽车产业的全球化分工带来深刻影响,并可能引发汽车制造企业供应链格局的重大调整。关税政策和贸易壁垒的增多,将引发以下几方面的整体性影响:

1. 供应链效率和灵活性受限:

全球汽车供应链本质上是高度集成化的,以最低的成本、最佳的效率和最大的灵活性来满足各地市场需求。然而,关税措施的实施将推高国际运输和跨境交易成本,使许多跨国汽车制造商不得不重新评估现有供应链网络的可行性。

2. 供应链风险和脆弱性加剧:

全球供应链的一个重要优势在于地理分散性可以缓解风险,然而政策不确定性和新的关税措施将迫使企业集中供应链,减少跨境依赖,一旦供应链变得更为集中,任何一个环节的问题都将可能导致严重的供应链中断,这会显著增加供应链的脆弱性和不确定性。

3. 供应链区域化和重组趋势

面对高关税带来的成本压力,汽车制造商将不得不考虑更加区域化的生产和供应链结构,以减少关税和贸易限制的影响,这将导致全球供应链逐渐向区域化方向转移,削弱全球供应链的一体化优势,而这种“去全球化”的趋势也会减少不同市场之间的技术交流和资源共享,影响全球汽车产业的创新速度和产品质量。

在这样的背景下,跨国汽车制造商需要评估供应链的区域分布、重新构建供应链管理策略,以应对政策变动带来的长远挑战。