近两年来,随着物联网与大数据技术的迅猛发展,融资租赁业务创新活力也持续走强,面向个人消费端、汽车金融市场等轻资产的租赁业务开始在我国悄然兴起,成为租赁业内的一支“轻骑兵”,为融资租赁业打开了一片新的是市场“蓝海”。汽车金融作为汽车后市场最具价值的一环,正成为各种资本争相追逐的风口,对汽车行业、互联网产业、金融行业的发展都产生了不可忽视的影响。而融资租赁,作为汽车金融业务的一种新模式,将以其独特的发展优势,成为促进汽车金融市场发展的重要推力。

汽车租赁潜力有待深挖

多种迹象均表明,我国汽车融资租赁市场发展前景可期。工信部数据显示,自2009年以来,我国汽车产业已连续8年位居全球第一。而从政策层面看,2015年国务院出台的《关于加快融资租赁业发展的指导意见》中提出,积极稳妥发展家用轿车等居民家庭消费品租赁市场。这也从国家层面肯定了汽车融资租赁的市场潜力。

此外,罗兰贝格发布的《2016年中国汽车金融报告》数据显示,全球发达国家汽车市场平均金融渗透率已达70%,汽车租赁市场的成熟度较高。以美国为例,在美国豪华车领域,40%的新车销售都来自于租赁。而我国汽车金融整体渗透率还较低,渗透率仅为35%左右,这表明,我国汽车租赁市场的潜力有待进一步挖掘。

事实上,融资租赁业务除了帮助国内企业进行产业结构转型、解决资金短缺问题外,也可以发力面向个人消费端的汽车租赁业务,在汽车消费市场这一细分领域中发挥所长。随着我国经济结构的转型,GDP渐向消费和服务倾斜,再加之物联网、大数据技术的日益发展,分享经济在我国逐步兴起,大众的消费观也发生了改变,面向个人消费端的汽车租赁,也为中产阶级更换车辆提供了新选择。

以租代购驱动业务升级

当前,我国已有部分租赁公司进军汽车租赁这一新兴的细分市场。零壹融资租赁研究中心统计数据显示,截至今年上半年,在我国60余家金融租赁公司中,布局“车辆与轨道交通”业务的公司就达20余家。金融租赁公司可以依靠相对稳定、优质的资金流开展车辆租赁业务,如民生租赁、国银租赁均有布局。而在融资租赁公司领域,或依靠于专业厂商在汽车资源和渠道方面的优势,或依靠于股东集团的整体平台优势,租赁公司也逐步发力汽车端的融资租赁业务,如汇通信诚租赁、先锋太盟融资租赁、平安租赁等公司,均在汽车租赁业务板块上有所深耕。

随着融资租赁加速渗透到汽车金融市场中,租赁公司纷纷试水汽车租赁业务,如何创新开展业务,成为争夺市场“蛋糕”的关键。从汽车消费者市场看,当前的汽车消费整体趋于年轻化、刚性化,社会大众对分期购车的认可度也在逐步提升。对于有车一族来说,汽车折旧和使用率不高是明显痛点。而对于“无车一族”来说,资金短缺和使用汽车的需求也客观存在。因此,以“租赁”代替“购买”的这一更为灵活的汽车租赁模式迎合了市场需求。

汽车融资租赁:分期购车的另一种新选择

汽车融资租赁,通俗地讲,也可以叫“以租代购”,被视为分期购车的另一种新方式。

比如我打算购置一辆爱车代步,手头没有足够的现金,又不想去银行贷款嫌麻烦。于是我找到一家提供融资租赁业务的经销商或融资租赁公司,我作为承租人,租赁公司作为出租人,卖车的经销商作为供货人,租赁公司与经销商签订买卖合同,出钱帮我买下我看中的车,然后跟我签订了一个两年的租赁合同,我获得了汽车的使用权,每个月再向租赁公司支付一定的租金。

两年后,我可以选择要这辆车或者不要。如果要,则按车辆残值购买,补上差价,把车过户到我名下;不要,直接把车还给租赁公司,拍拍屁股走人。

简言之,这种模式主要由“三人”与“两个合同”组成,“三人”是指承租人、出租人及供货人;“两个合同”指出租人与承租人签订的“租赁合同”和出租人与供货人签订的“买卖合同”。

这种模式的核心在于实现了汽车使用权与所有权的分离,最终汽车所有权可以转移,也可以不转移,具有很大的灵活性。另外消费者以租金的形式承担购车月供,而租赁公司为扩大覆盖人群,会大大降低租金比例,为消费者减轻了负担,因此这种模式越来越受到市场的青睐。

直租回租傻傻分不清

汽车融资租赁主要有两种模式,直租和售后回租。行里人有时还会碰到正租与反租的叫法,几个概念叠在一起,容易分不清楚,这里重点做下区分。

一句话概括它们之间的关系是,直租=正租,回租=反租。概念一样,只是叫法不同。

1、直租

直租,就是直接租赁,指融资租赁公司按照用户的购车需求,向用户指定的经销商购买车辆,并出租给用户或企业的业务。

说白了就是租赁公司出钱,帮客户购买了客户看上的车,再租给客户,车辆的所有权是融资租赁公司的,而使用权是客户的。主要操作流程如图1所示。

|

|

图1:汽车直租交易示意图

直租就是“购进租出”。融资租赁公司买了车辆,上融资租赁公司的牌,再租给客户使用。

2、售后回租

售后回租,是指出售人与承租人是同一人的融资租赁模式。主要的特征是,融资租赁公司作为卖方,客户作为买方,把车作为标的物,进行买卖及所有权的转移。同时,融资租赁公司作为出租人,与承租人客户或企业签订融资租赁合同。

简单地说,就是客户买了一辆车,把车抵押给融资租赁公司,获得资金,同时租赁公司又把车租给客户使用,收取租金。客户保留了车辆的使用权。

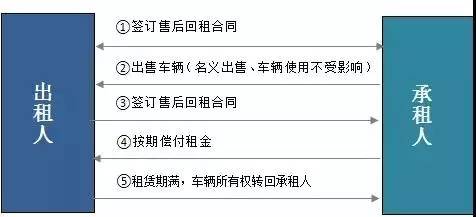

汽车售后回租就是融资租赁公司给客户融资,车上客户的牌,租赁期间把车抵押给融资租赁公司,租赁期满收回所有权。操作流程如图2所示。

|

|

图2:汽车售后回租交易示意图

售后回租的好处在于承租人在保留车辆使用权的情况下也获得了所需的资金,同时为出租人提供了良好的投资机会。

售后回租与直租最大的区别在于所有权的归属,相对于直租的所有权是挂在租赁公司的名下,售后回租车辆的所有权写的是客户,更迎合客户心理,只是在租赁期间,客户为获取资金,做了车辆所有权的转移,租赁期满,又收回了对车辆所有权。因此在融资租赁兴起时,售后回租成为了融资租赁公司的主推业务。

如今随着消费观念的改变,越来越多的人开始接受直租方案,同时得益于低门槛、高便利性直租产品的不断创新与升级,直租方式逐渐成为汽车消费领域的一种潮流。

挑战传统,独领风骚

汽车融资租赁作为一种新的汽车消费方式,与传统的汽车分期贷款相比,具有其独特的优势:

1、融资的对象不仅是车价,还可以包含购置税、保险、上牌等衍生服务的费用,减轻了消费者负担;

2、在租赁期内,车辆的所有权归融资租赁公司所有,对于限牌城市来说,这一点又很好地解决了“上牌难”的问题,让客户或企业在没摇到号之前仍可开车上路;

3、融资方案更灵活,可买可租,满足消费者的个性化需求;

4、融资租赁的首付、月供更低,扩大了覆盖的用户群;

5、能帮助企业合理避税,不增加固定资产,优化财务报表。

青出于蓝更胜于蓝

汽车融租租赁与汽车经营性租赁模式上看起来类似,其实却有本质上的区别。

汽车经营性租赁主要指将汽车的使用权与所有权分离,出租人拥有汽车的所有权,承租人拥有汽车的使用权,双方签订租赁合同。

汽车经营性租赁与融资租赁的区别在于:

首先,经营性租赁只交换汽车使用权,不涉及汽车所有权的转移;

其次,二者最大的区别在于,对承租人来说,经营性租赁是以使用车辆为目的,而融资租赁是以融物的方式实现融资为目的;最后,计算租金的方式不同,经营性租赁以承租人占用车辆的时间计算租金,而汽车融资租赁以承租人占用融资成本的时间计算租金。

汽车经营性租赁按租赁期长短可分为两种:长期租赁和短期租赁。

长期租赁是汽车租赁公司与用户签订长期的租赁合同,按长期租赁所发生的费用扣除车辆的剩余价值后,按合同每月平均收取租赁费用,并提供汽车相关的综合服务的一种形式。这种方式主要用于我国的企业用车与企业的财务优化。

短期租赁是汽车租赁公司与客户签订短期的租赁合同,为客户提供短期内的用车服务,并收取短期租金,以解决用户在短期内的用车需求的租赁形式。

未来,随着租赁市场的逐渐繁荣,传统经营性租赁产品与服务也将越来越丰富。

总体而言,汽车融资租赁的模式灵活,分期成本低廉,大大降低了消费门槛。更重要的是,融资租赁不仅能提升新车的销量,还能促进二手车业务的发展,成为促进我国汽车金融业务发展的有效工具,促进汽车交易市场形成良性的闭环。借鉴汽车成熟市场的经验,未来,融资租赁必将成为汽车消费领域的主流模式。