2024年3月1日,中国汽车流通协会发布2023年全国汽车经销商生存状况调查报告。

2023年,汽车市场外部环境纷繁复杂,终端交易价格持续下探,几乎波及所有厂商、所有车型,价格战的惨烈程度前所未有。与此同时,多地促销费政策持续发力,带动汽车消费出现了复苏迹象。多重因素影响,汽车市场显示出强大韧性,乘用车国内消费实现同比增长。但市场规模扩大并不意味着经营者经营利润的丰厚,尤其是新车价格战严重吞噬了经销商本应有盈利,汽车经销商生存状况依然较为艰难。

为及时掌握2023年汽车经销商的经营情况,了解经销商当前面临的压力和困难,全国汽车经销商生存状况调查于2024年1月正式启动,调查对象以乘用车授权经销商为主。截至2024年2月初,调查共覆盖近60家经销商集团及众多单店经销商,共回收有效问卷1437份。

一、2023年汽车经销商对主机厂满意度下降

调查显示,经销商总体满意度得分为71.7分,经销商对厂家的总体满意度明显下降。主要表现为对厂家考核内容较多、价格混乱、新车销售无利可图、产品竞争力不足等方面不满意。

另外,经销商对厂家搭售滞销车型、市场秩序管控方面的满意度较低,对于厂家人员及区域工作人员的满意度指标得分较高。

调查显示,在汽车经销商四大业务板块中,新车和二手车业务满意度较低,售后服务和金融保险业务满意度较高。

二、仅约四分之一的经销商完成了年度销量目标

2023年的我国汽车产销突破3000万辆,创历史新高。但国内汽车消费恢复不及年初预期。厂家在年度普通制定了较为激进的销量目标,弥补疫情期间销量下滑的缺口。但汽车消费复苏迟缓,汽车市场增长远低于预期恢复期,其中传统燃油车市场继续萎缩。

调查显示,完成年度销量目标的经销商占比仅有27.3%, 超过六成经销商完成了任务指标的80%以上。其中,豪华/进口品牌经销商目标完成情况较好,几乎一半的经销商完成年度销售目标,而主流合资品牌目标完成率偏低。

三、经销商生存状况有所改善亏损面有所收窄

2023年,厂家销量目标激进,导致供需失衡严重。环保国六B全面实施,成为引发价格战的导火索之一,多重因素共同作用,引发持续全年的价格战。波及包括新能源汽车在内,覆盖了计划所有品牌车型。

下半年多个厂家出台政策,补贴经销商部分价格折让损失,部分厂家适度调低了全年销量目标。经销商在厂家返利有关的考核指标有所放宽和价格补贴后,弥补了部分新车亏损,经营状况较上半年有所改善。

调查显示:2023年经销商的亏损的比例为43.5%,亏损面收窄,盈利的比例37.6%,较2022年有所好转。

豪华/进口品牌整体盈利情况较好,约1/3的经销商亏损,超过50%的经销商实现盈利。合资品牌及自主品牌的盈利经销商占比分别为29.9%及32.0%。

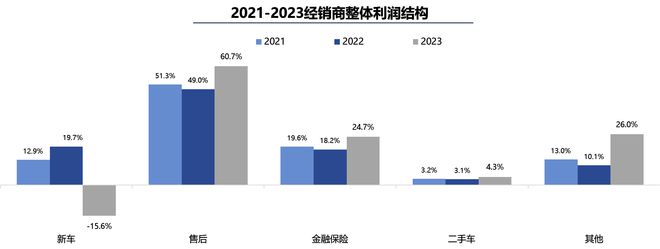

在经销商利润结构中,新车销售亏损严重,新车毛利贡献为负数,售后金融保险及衍生业务毛利贡献占比提升。

四、经销商投资意向主要主要集中在高端豪华品牌和新能源汽车品牌

针对经销商投资品牌意向的调查显示,经销商对未来投资、收购品牌主要集中在部分传统豪华品牌,而对于自主品牌,投资意向主要集中在新能源独立品牌。

五、2024年市场预期谨慎乐观

2024年,经销商普通加大对新能源汽车品牌布局力度,对2024年新能源渗透率的判断,多数经销商认为新能源汽车增速有所放缓,渗透率小幅上升。

对于新一年度汽车市场的预期,接近半数经销商认为国内乘用车市场仍会保持增长势头,但价格依旧会继续下探,经销商经营压力依然较大。

附:全国汽车经销商生存状况调查说明

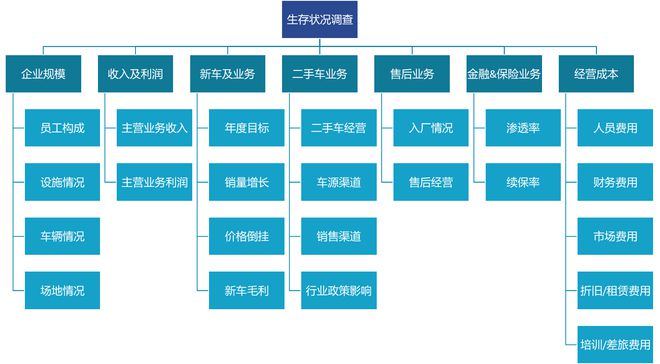

中国汽车流通协会生存状况调查从服务行业、服务经销商、服务厂家的角度,为了及时了解汽车经销商面临的压力和困难,促进行业健康可持续发展,中国汽车流通协会连续第14年开展汽车经销商生存状况调查。

生存状况调查的主要内容包括:企业规模、年度目标完成、营业收入、车辆销售等指标,了解企业的经营情况,同时,根据市场不断变化、发展,了解经销商对政府、厂家及协会的建议、意见等;了解新的经营模式对经销商、市场的影响等。

通过经销商生存状况调查,可以了解经销商对厂家政策及管理的满意度,向厂家传递经销商的声音,反应经销商诉求;厂家可以通过行业对比,发现在经销商管理方面存在的问题与不足,为厂家改善和制定管理支持政策提供参考;促进汽车流通行业健康可持续的发展,真实反应经销商的生存状况。